【サービス業】経理の丸投げで本業に専念することが可能に!

☑定額減税の基本的な概要を理解したい。

☑定額減税で自分自身が受けることのできるメリット・デメリットを知りたい。

☑経理担当者の実務に関わる定額減税への対応を知りたい。

昨今の記録的な物価高騰により拍車をかけられているデフレ。デフレ脱却に向けた経済施策として、政府は2024年6月から所得税額の特別控除である「定額減税」を1年間実施します。具体的には、2024年6月1日以後に支払われる給与等に対する源泉徴収税額から定額減税額が控除される方法で行われます。

定額減税によって一定期間手取りが増えることで、家庭の経済的な負担を軽減し、消費が促進されることが期待されています。

一方で「自分は該当するのだろうか」「メリットがわからない」「経理業務への影響に不安を感じる」という声をよくお伺いします。そこで今回のコラムでは、定額減税を受ける立場にある方、そして経理担当者として必要な対応という2つの観点からお伝えします。

定額減税の対象者には大きく分けて「納税者」と「納税者の同一生計配偶者や扶養親族」の2つがあります。

【対象となる納税者】

・日本国内に住所がある、または現在まで引き続いて1年以上居所を有する

・2024年分の所得税納税者

・2024年の合計所得金額が1,805万円以下*である

*給与収入のみの場合、給与収入が2,000万円以下。(注) 合計所得金額が1,805万円を超えると見込まれる方についても、6月1日以後に支払われる給与等に対する源泉徴収税額から定額減税額が控除されます。この場合、年末調整又は確定申告において最終的な年間の所得税額と定額減税額との精算が行われます。

【対象となる納税者の同一生計配偶者と扶養親族】

・日本国内に住所がある、または現在まで引き続いて1年以上居所を有する

・納税者本人と生計を一にしている(内縁関係の人は非該当)

・年間の合計所得金額が48万円*以下(令和元年分以前は38万円以下)である

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない、または白色申告者の事業専従者でないこと

*給与所得だけの場合、給与収入が103万円以下

参照元:国税庁「専門用語集」

定額減税額には「所得税」と「住民税」があります。

一人あたり、所得税が30,000円、住民税が10,000円減税になります。以下に扶養家族数別に減税額を一覧にしました。

【所得税の定額減税:例】

| 扶養家族0 | 30,000円(本人30,000円) |

| 扶養家族1人 | 60,000円(本人30,000円+ 扶養親族 1人30,000円) |

| 扶養家族2人 | 90,000円(本人30,000円+ 扶養親族 2人60,000円) |

| 扶養家族3人 | 12,000円(本人30,000円+ 扶養親族 3人90,000円) |

【住民税の定額減税:例】

| 扶養家族0 | 10,000円(本人10,000円) |

| 扶養家族1人 | 20,000円(本人10,000円+ 扶養親族 1人10,000円) |

| 扶養家族2人 | 30,000円(本人10,000円+ 扶養親族 2人20,000円) |

| 扶養家族3人 | 4,000円(本人10,000円+ 扶養親族 3人30,000円) |

つまり、所得税と住民税をあわせて、1人あたり合計4万円が減税されます。

参照元:国税庁「税務相談チャットボット」

定額減税を受けるための対応は、所得の種類等によって異なります。

【所得の種類による定額減税への対応】

| 給与取得者 | 給与所得者の場合、原則として新たな手続は必要ありません。 扶養控除等申告書 を提出している勤務先から給与等の支払を受ける際に、源泉徴収税額から 定額減税額 が控除されます。 具体的には、令和6年6月1日以後最初に支払を受ける給与等の源泉徴収税額から定額減税額が控除されます。控除された定額減税額は、給与支払明細書や源泉徴収票で確認できます。 |

| 年金を受給している方(公的年金所得者) | 厚生労働大臣等から公的年金等の支給を受けている場合、新たな手続をとることなく、その公的年金等の支払者のもとで、源泉徴収税額から定額減税額が控除されます。 |

|

個人事業主など

(給与・年金以外の所得者) |

令和6年分の予定納税額がある場合、令和6年分の所得税に係る第1期分予定納税額(7月)から本人分の 定額減税額に相当する金額(30,000円)が控除されます。 また、予定納税額の減額申請の手続又は確定申告を行うことにより、同一生計配偶者や扶養親族に係る定額減税額の控除を受けることができます。 |

なお、複数の所得がある方は、源泉徴収などでそれぞれの所得に応じた定額減税の適用を受け、最終的には、確定申告によって精算することになります。

源泉徴収義務者である経理担当者が行う定額減税に関する事務には、以下の2つの業務があります。

①月次減税:令和6年6月1日以後最初に給与等を支払う際

月次減税事務では、令和6年6月1⽇以後最初に⽀払う給与等に対する源泉徴収税額から月次減税額を控除します。控除しきれない部分の⾦額は、以後令和6年中に⽀払う給与等に対する源泉徴収税額から順次控除します。

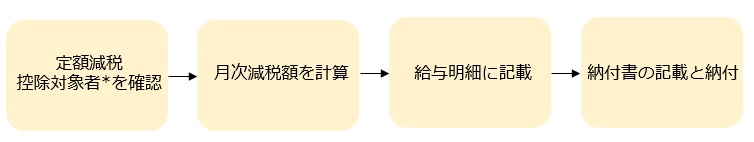

【月次減税事務の手順】

*定額減税控除に該当しない人

・扶養控除等申告書を提出していない⼈

・令和6年6月2⽇以後に給与の⽀払者のもとで勤務することとなった⼈

・令和6年5月31⽇以前に給与の⽀払者のもとを退職した⼈

・令和6年5月31⽇以前に出国して非居住者となった⼈

②年調減税:年末調整を行う際

年調減税事務では、年末調整の際、年末調整時点の定額減税額に基づき、年間の所得税額との精算を行います。年末調整終了後に作成する「給与所得の源泉徴収票」には、その「(摘要)」欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」と記載します。

参照元:国税庁「税務相談チャットボット」

定額減税を受ける際、納税者は原則申告手続きなどは必要ありません。ですが、企業は経理担当者は、給与計算担当者は従業員一人ひとりの扶養家族の情報などを把握し、減税額を算出しなければならず、負担増加が懸念されています。

そこでお勧めしたいのが、経理業務の効率化です。経理業務を効率化するには様々な方法がありますが、最も導入しやすく、費用対効果が高く、そして確実なのは、経理業務をアウトソーシングすることです。

経理業務の効率化にご興味ありましたら、是非こちらの記事もご覧ください。

関連記事はこちら

>【経理代行会社が教える】バックオフィス業務でアウトソーシングすべきものは?

中央区日本橋経理代行では、母体となる税理士事務所サイバークルー株式会社が御社にとって最適なクラウド会計の導入による経理業務効率化をご提案しています。弊社へのご依頼をきっかけにクラウド会計を導入された企業様の実績も多数ございます。「経理業務を効率化したいが何から手をつけたら良いかわからない…。」「クラウドを導入したいがどうしたら良いかわからない…。」「経理代行サービスを依頼したいが依頼する内容が整理できない。」といった経営者の方のご要望にお応えいたします!

税理士と経理代行のご契約は別の契約となりますので、既に他の税理士さんとご契約いただいている場合でも、経理代行サービスのみのご利用も可能です。

まずは中央区日本橋経理代行サービス無料相談をご活用ください。こちらよりサービス内容の詳細もご確認いただけます。

経理を楽に、シンプルに

バックオフィス業務の専門家である弊社のスタッフが現状の煩雑な経理・労務体制を解決するための最適な提案を実施いたします!

間接部門のコストカットを実現

経理担当者の人件費に加え、専門家を活用することによる採用・育成コストも削減できます!

経営のスピードアップを実現!

業務フローの見直し&クラウド型バックオフィス管理システムの活用でリアルタイムでの経営数値を把握&スピーディな経営判断を実現します。

高品質&親身なバックオフィスサポート

多数の経理・労務を改善してきた専門家が中小企業のバックオフィス体制の見直し&アウトソーシングを親身にサポートさせていただきます!

中小企業の経理を徹底改善

経理のサポートに特化した実績

「本業に専念したい経営者を支えたい…!」

そうした思いでサポートしてきた結果、

多くのお客様より温かいお言葉を頂戴しており、多くの実績が出ています